09/01/2022

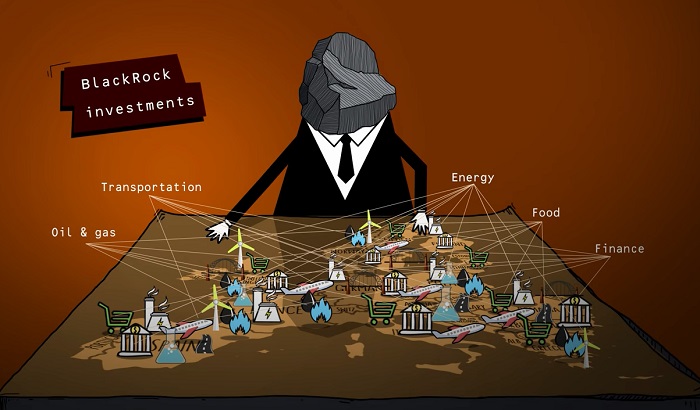

Blackrock, ‘s werelds grootste vermogensbeheerder en groot voorstander van ‘The Great Reset’, met meer dan $7 biljoen aan activa onder direct beheer en nog eens $20 biljoen beheerd via zijn Aladdin-software voor risicobewaking, is het het machtigste bedrijf ter wereld. Ze willen 120 biljoen dollar herverdelen. De gehele rijkdom van de middenklasse en de armen van de wereld bij elkaar opgeteld. Blackrock heeft de vrijwel volledige zeggenschap over de Federal Reserve gekregen en deelt geld van Amerikaanse belastingbetalers uit aan zichzelf, waarmee het onder meer de beurskoers van ondernemingen waar het zelf in geïnvesteerd heeft ondersteunt en nu een onroerend goed opkoopprogramma gestart heeft. Het is ook grootaandeelhouder in Big Pharma en de oude media, die u de corona-crisis aangepraat hebben en de Great Reset verkopen.

Blackrock wordt ook wel de vierde poot van de regering of de schaduwregering genoemd, ook al behoort geen enkel onderdeel ervan tot de regering. Ondanks zijn omvang en wereldwijde macht is het investeringsfonds niet gereguleerd als een “systeemrelevante financiële instelling”, dankzij druk van zijn CEO Larry Fink, die al lang “knusse” relaties onderhoudt met regeringsfunctionarissen. Blackrock mag dan geen Goldman Sachs zijn dat er om bekend staat adviseurs, staatsecretarissen en ministers te leveren, het is toch aardig vertegenwoordigd in de regering Biden. Voormalig BlackRock-directeur Brian Deese, staat aan het hoofd van Bidens National Economic Council en is in feite zijn belangrijkste adviseur voor economische zaken. Biden heeft ook Adewale “Wally” Adeyemo, de voormalige stafchef van BlackRock-directeur en Democraat Larry Fink, benoemd tot topambtenaar op het ministerie van Financiën. Michael Pyle, voormalig wereldwijd hoofd beleggingsstrateeg van BlackRock, die voor zijn komst naar het bedrijf in de regering-Obama heeft gewerkt, is nu economisch hoofdadviseur van vicepresident Kamala Harris.

In augustus 2019 tijdens de jaarlijkse bijeenkomst van centrale bankiers in Jackson Hole, Wyoming, bleek duidelijk het politieke gewicht van BlackRock toen vier bestuurders van de gigant een voorstel presenteerden voor een economische reset die in maart 2020 daadwerkelijk in werking werd gesteld. Er werd geconcludeerd dat centrale bankiers bijna geen munitie meer hadden om de geldhoeveelheid en de economie te beheersen en de BlackRock-groep stelde dat het tijd was voor de centrale bank om haar lang bejubelde onafhankelijkheid op te geven en monetair beleid (de gebruikelijke bevoegdheid van de centrale bank) samen te voegen met fiscaal beleid (de gebruikelijke bevoegdheid van de wetgevende macht). De gefabriceerde corona-crisis bood de gelegenheid om het voorstel van Blackrock, dat de centrale bank een “permanente fiscale noodfaciliteit” zou instellen, door te voeren en waarbij BlackRock zelf werd aangesteld om het te beheren. In maart 2020 kreeg BlackRock een contract zonder mededinging voor het inzetten van een “slush fund” dat door het ministerie van Financiën in samenwerking met de Federal Reserve was opgezet. Dit fonds beschikt uiteindelijk over meer dan 4 biljoen dollar aan Federal Reserve-krediet om te verstrekken. Vanaf 30 mei (het laatste maandelijkse verslag van de Fed) waren de enige aankopen in het kader van de nieuwe door BlackRock beheerde SPV’s (special purpose vehicles) van de Fed ETF’s (exchange traded funds), die voornamelijk eigendom waren van BlackRock zelf.

Op de site van het Wereld Economisch Forum staat welgeteld één stuk van Larry Fink, de CEO van Blackrock, hij schrijft daar in 2015 al over een ‘sharing’-economie, waarin jongeren zich niet langer zullen richten op de aankoop van twee belangrijke eigendommen: een huis of auto, zoals generaties jonge mensen voor hen dat gedaan hebben. ‘Met de komst van technologieën zoals Uber en Airbnb’, schrijft hij, ‘kunnen deze lang geaccepteerde financiële beslissingen gaan veranderen. Waarom zou je je nog druk maken over de grote investering vooraf, het gedoe met onderhoud en parkeren, of de aansprakelijkheid van het bezitten van een auto, als je er binnen een paar minuten over kunt beschikken met één tik op je telefoon’. Hij meldde er destijds niet bij dat zijn eigen investeringsmaatschappij in 2021 elke gezinswoning zou kopen die het kan vinden en 20 tot 50% boven de vraagprijs betaalt, waardoor de middenklasse het nakijken heeft. De koopwoningen worden vervolgens onmiddellijk omgezet in huurwoningen, waardoor de potentiële lagere tot middenklasse huiseigenaar veroordeeld wordt om een permanente huurder te zijn en een van de belangrijkste mogelijkheden tot toekomstige financiële opwaartse mobiliteit ontnomen wordt. ‘You will own nothing and be happy’. Het eerste deel van die uitspraak is inderdaad het doel van deze oligarchen en het tweede deel interesseert ze minder dan niks.

Eén ding dat BlackRock’s vraatzuchtige aankoop van residentieel vastgoed in het hele land tegen tarieven die veel hoger liggen dan de marktnoteringen aangeeft, is dat de cyclus waar we in zitten, geen herhaling van 2008 zal zijn. Inflatie is niet van voorbijgaande aard, het is eeuwigdurend. Als de Fed van plan was de rente te verhogen, zou BlackRock geen 30% meer betalen voor huizen dan gevraagd. Als Big Finance weet dat de Fed de inflatie niet gaat bestrijden – en het incestueuze karakter van de Fed en de banken die haar bezitten is legendarisch, dus zij weten wat de Fed van plan is – dan weet het ook dat de nominale prijzen van alles zullen stijgen. Prijzen zullen in versneld tempo stijgen. Er zal een overvloed aan dollars zijn en een tekort aan al het andere, inclusief residentieel onroerend goed. Het belangrijkste in die situatie – de situatie waarin we ons nu bevinden, omdat de Fed niet alleen de inflatie niet wil bestrijden, maar ook niet kan bestrijden – is om zoveel mogelijk van de vastgoedmarkt op te slokken, ongeacht de prijs. Het geld om te kopen is toch al gratis. Gratis geld om woningen te kopen en die vervolgens te verhuren? Dat klinkt als een mooie eeuwigdurende inkomstenstroom waar vermogensbeheerconglomeraten hun handen op kunnen leggen.

De ‘groene’ Great Reset agenda. Bovengenoemde Brian Deese, die nu de Nationale Economische Raad van de regering Biden leidt en de belangrijkste economische adviseur is, was bij Blackrock hoofd ‘duurzaam’ beleggen. Hij was samen met de ook bovengenoemde Adewale Adeyemo betrokken bij de recente pogingen van BlackRock om duurzaamheid en milieugerichte beleggingsprioriteiten te laten prevaleren. Blackrock heeft al gezegd dat zijn klanten hun ESG-beleggingen (Environmental, Social en Governance) in de komende vijf jaar willen verdubbelen. Blackrock, en ook Vanguard en Statestreet (de nummer twee en drie vermogensbeheerders) bezitten samen bijna 90% van alle S&P 500-bedrijven. Als deze Grote Drie iets willen heeft de rest maar te luisteren. Binnen een jaar heeft 77% van de institutionele beleggers gezegd dat ze zullen stoppen met beleggen in bedrijven die niet als duurzaam worden beschouwd. Klimaatverandering wordt genoemd als de grootste zorg voor geldbeheerders over de hele wereld. Dat de zeespiegel nauwelijks stijgt, een beetje opwarming tot heel veel meer potentiele landbouwgrond leidt, en CO2 voor een enorme vergroening van de Aarde zorgt, terwijl het klimaat al 4 miljard jaar doet wat het wil voordat er enige menselijke aanwezigheid was, wordt voor het gemak vergeten. Duurzame activa zijn nu al goed voor 17,1 biljoen dollar van de wereldmarkt. Maar de werkelijke omvang van deze kans is veel, veel groter. Beleggers en banken met meer dan 120 biljoen dollar aan activa hebben ermee ingestemd ESG-elementen in hun beleggingsstrategieën te gaan opnemen. De duurzaamheidstrend van 120 biljoen dollar laat geen enkele sector onberoerd, en voedt een van de grootste kapitaaltransfers die de wereld ooit heeft gezien. Eén aspect van die groene agenda van Blackrock is dat het in de VS niet van kernenergie houdt maar pleit voor ‘hernieuwbare energie’. Grappig genoeg is het de groene EU-dictatuur die blootlegt waarom: In november oordeelde de waakhond van de Europese Unie dat de Europese Commissie niet volledig had onderzocht waarom de investeringen van BlackRock in Chinese zonne- en windenergie en elektrische auto’s een financieel belangenconflict veroorzaakten in zijn vermogen om zogenaamd objectieve milieu-, sociale en bestuurscriteria op te stellen voor zogeheten “ESG”-beleggingen. Het blijkt dat BlackRock de ESG-criteria heeft gemanipuleerd om zonne-energie te verkiezen boven kernenergie, ook al vergt zonne-energie 300-400 keer meer land dan kernenergie, is er 18 keer meer staal nodig en wordt er 300 keer meer gevaarlijk afval geproduceerd. Het is duidelijk dat China die zonnepanelen, waar Blackrock in geïnvesteerd heeft, goedkoop heeft gemaakt, niet door innovatie maar veeleer door zware subsidies, vuile steenkool, en tot slaaf gemaakte etnische moslims die het productiewerk verrichten. Blijkbaar gelden die duurzaamheidsdoelen niet als Blackrock in China investeert.

Pharma en media. Blackrock is ook, samen met Vanguard, de grootste belegger in Big Pharma en de oude media, die twee andere aanjagers van de Great reset en de ‘corona-crisis’. De drie grootste aandeelhouders van Pfizer, Johnson & Johnson en Merck zijn Vanguard, Statestreet en BlackRock. Wat institutionele beleggers doen is volkomen legaal. Zij worden zelfs niet gecontroleerd door de mededingingsautoriteiten zolang een belegger zoals BlackRock zijn deelneming in een farmaceutisch bedrijf op minder dan 10 procent houdt. Zij worden geclassificeerd als passieve beleggers. Waarom is dit van belang? Het doet er toe omdat farmaceutische bedrijven de COVID-19 reacties sturen – die tot nu toe allemaal de volksgezondheid in gevaar hebben gebracht in plaats van geoptimaliseerd – en de reguliere media zijn gewillige medeplichtigen geweest in het verspreiden van hun propaganda, een vals officieel verhaal dat het publiek op een dwaalspoor heeft gebracht, en nog steeds brengt, en angst aanwakkert gebaseerd op leugens. Vanaf mei 2021 is BlackRock de op een na grootste aandeelhouder met 7,43% van de totale aandelen van The New York Times, net na The Vanguard Group, die het grootste deel bezit (8,11%). Deze twee investeringskolossen zijn ook de twee grootste eigenaars van Time Warner, Comcast, Disney en News Corp, vier van de zes mediabedrijven die meer dan 90% van het Amerikaanse medialandschap in handen hebben. Het lijdt geen twijfel dat als je zoveel nieuwsorganisaties in handen hebt, je het narratief in hele naties kunt controleren door middel van zorgvuldig geregisseerde en georganiseerde gecentraliseerde propaganda, vermomd als journalistiek.

Oorspronkelijk gepubliceerd in Gezond Verstand, 30 juni 2021.

Meer over Blackrock:

- Blackrock, Vanguard en Pharma Executives verdienen een fortuin aan een crisis die zij hielpen te creëren

- Kolossale Financiële Piramide: BlackRock en de “Great Reset” van het WEF

- “Dit is herverdeling van rijkdom”: Blackrock en andere institutionele beleggers kopen hele buurten op met enorme premies

- Maak kennis met BlackRock, de nieuwe grote vampier inktvis

Bron: https://dissident.one/26415-2

Help ons de censuur van BIG-TECH te omzeilen en volg ons op Telegram:

Telegram: t.me/dissidenteen